※本ページはアフィリエイト広告プログラムによる収益が発生しています

UQモバイルユーザーであれば年会費無料のクレジットカードがおすすめ。カードを保有するコストもかからず、年会費無料のカードでもポイント還元率が高いものもあるため、 UQモバイルの支払いで効率よくポイントを貯めることができます。

でも、いざクレジットカードを申し込もうとしても、数あるカードの中からUQモバイルと相性のよいカードがどれなのかわからず悩んでしまう方も多いのではないでしょうか。

そこで本記事では、UQモバイルにおすすめなクレジットカードを編集部がピックアップしました。さらに、クレジットカードのリアルな利用状況を調査し、還元率や年会費、特典や付帯サービスなどの項目から総合満足度を調査。その内容をもとに、UQモバイル適した人気クレジットカード14選を紹介します。

ぜひこの記事を参考に、自分にあったクレジットカードを見つけてみてください。

【迷ったらコレ!】UQモバイルユーザーにおすすめなクレジットカードは・・・

UQモバイルと相性の良いクレジットカード選びに迷ったら、まずは「au PAYカード」を検討しましょう。au PAYカードは2年目以降の年会費が1,375円(税込)必要なカードですが、UQモバイルユーザーは年会費永年無料で利用できます。

【PR】年会費無料のおすすめクレジットカード3選

上記で紹介した3つのカードは、いずれも年会費無料でありながら基本還元率1.0%という、お得で使い勝手の良いクレジットカードで、特定の店舗や利用方法でさらに還元率がアップする特徴があります。あとは、自分の利用シーンに合った1枚を選んでみてください。

さらに詳しく知りたい方は、各クレジットカード会社の公式サイトをご覧ください。

UQモバイルにはau PAYカードがおすすめな2つの理由

UQモバイルユーザーなら、au Payカードがおすすめ。主な理由は以下の2つです。

-

UQモバイルユーザーは年会費が永年無料

-

ポイントを貯めやすい仕組みが豊富

UQモバイルユーザーは年会費が永年無料

UQモバイルの契約者は、年会費永年無料でau Payカードを所有できます。

au Payカードは、UQモバイルやau携帯電話、auひかりなどのau関連サービスの契約がなく、年間のカード利用がない場合、翌年は年会費1,375円(税込)が必要なクレジットカードです。

しかし、UQモバイルとau Payカードの契約がどちらもあれば、条件を満たしてau Payカードの年会費が無料となります。UQモバイルの契約を生かしてお得にクレジットカードを持つなら、au Payカードがおすすめです。

ポイントを貯めやすい仕組みが豊富

au Payカードは、ポイント還元率が1.0%と高還元。UQモバイルの毎月の料金支払いで、ポイントが着実に貯まります。また、提携店舗での利用なら常時1.5%還元。さらに、ネットショッピングでau Payマーケットを利用すれば、ポイント還元は最大16%までアップします。実店舗でもネットショッピングでもポイントを貯めやすいカードです。

UQモバイルにおすすめなクレジットカードの選び方

au Payカードだけでなく、さまざまなクレジットカードを比較したい方向けに、UQモバイルにおすすめなクレジットカードの選び方について解説します。

先にUQモバイルにおすすめのクレジットカードをチェックしたい方はこちらをクリック

※記事内の「UQモバイルにおすすめのクレジットカード」までジャンプします

年会費が無料かどうかで選ぶ

UQモバイルの利用料をクレジットカードで支払おうと検討している方には、年会費無料のクレジットカードがおすすめです。携帯料金などのコストを削減したいのに、クレジットカードを作る際に年会費がかかると、支払い金額が今までと変わらない、もしくは増額してしまう可能性があるからです。

au PAYカードのように年会費が無料でも高い還元率やポイントアップ店での利用で追加ポイントがもらえるカードもあります。そのため、まずは年会費がかからないカードを探してみましょう。もしも年会費がかかるクレジットカードを利用する場合は、どんなメリットがあるのか、特典や割引サービスなどに年会費以上の価値があるか、確認してみてください。

ポイントの還元率で選ぶ

UQモバイルの支払い方法をクレジットカードに変えて、お得になる大きな理由の1つは、ポイントが貯まることです。毎月クレジットカードで料金を支払う分自動的にポイントがたまり、ポイント分の割引によって支払い額を抑えることができます。そのため、ポイントの還元率が高いものに着目してみましょう。

ポイントの割引対象や交換先に、頻繁に利用する店舗や購入したい商品があるかも重要です。クレジットカード会社によっては、ポイントの有効期限が設けられているものもあるからです。有効期限内にポイントを活用できそうかも念頭に入れておきましょう。

主要国際ブランドかで選ぶ

UQモバイルで使えるクレジットカードの種類は、全部で5種類あります。主要国際ブランドであるVISA、JCB、MasterCard、American Express、DINERSであれば支払いが可能です。国内で作成できるほとんどのカードで作成できます。

ただし、デビットカードでの契約や支払いはできません。普段からデビットカードを利用している方は、別のクレジットカードで契約をしておく必要があります。

下記の記事では、それぞれの国際ブランドの特徴や選び方、2枚目を保有する際のおすすめの組み合わせなどを紹介しています。ぜひこちらも参考にしてみてください。

【2024年最新】国際ブランド別おすすめクレジットカード20選|選び方からお得な使い方まで徹底解説【PR】

【2024年最新】国際ブランド別おすすめクレジットカード20選|選び方からお得な使い方まで徹底解説【PR】

UQモバイルにおすすめなクレジットカード14選

UQモバイルにおすすめなクレジットカード14選をまとめました。カードごとにUQモバイルにおすすめな理由や、実際に使用しているユーザーの口コミを掲載しているので、ぜひ参考にしてあなたにぴったりのクレジットカードを見つけましょう!

UQモバイルにおすすめなクレジットカード比較一覧表

まずは、人気のクレジットカードの概要を一挙に紹介します。どのクレジットカードを選んだらいいのか悩んでいる方は、下記の表を見てみましょう。

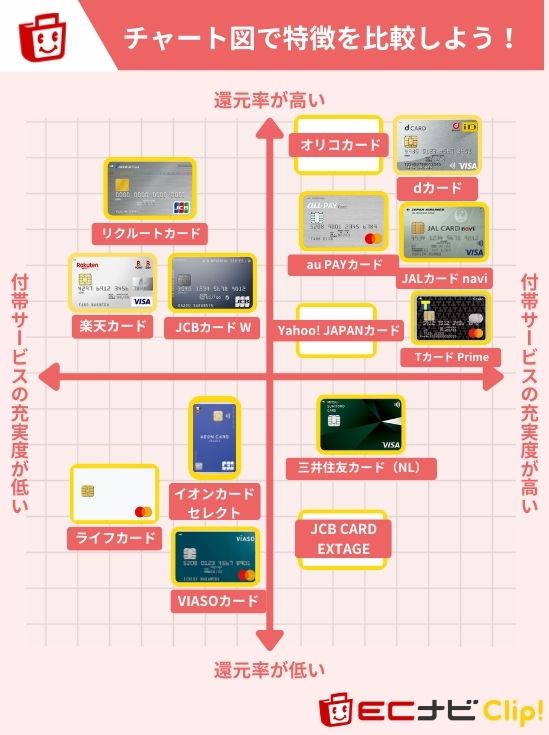

もし自分の適性からクレジットカードを選びたい方は、下記のチャートが参考になります。自分にあった1枚を見つけ出しましょう!

それでは、UQモバイルにおすすめなクレジットカードの詳細を紹介していきます。

1.au PAYカード

- UQモバイルとの契約でカードの年会費が永年無料

- ポイントの利用先や交換先が幅広い

- 基本のポイント還元率が1%と高還元

| 年会費 | 初年度:無料、2年目以降:1,375円(税込) |

| ポイント還元率 | 1%(100円につき1Pontaポイント) |

| 付帯サービス | お知らせメール配信サービス/海外旅行あんしん保険(利用付帯)/お買物あんしん保険/本人認証サービス |

| 国際ブランド | VISA/MasterCard |

| ランク | 一般 |

au PAYカードは、通常、auの対象サービス契約がなく、年間1度もカード利用がないと翌年の年会費が1,375円(税込)かかりますが、UQモバイルユーザーであれば年会費が永年無料になります。MastercardかVISAでの発行になるため、どちらを選択してもUQモバイルの支払いが可能です。

au PAYカードではPontaポイントが貯まり、還元率は1%と高め。紀伊国屋書店などの特定の書店や、かっぱ寿司・COCO’Sなどの飲食店などポイントアップ対象店舗では1.5%と付与率がアップするため、ポイントも貯めやすいです。UQモバイルの支払いで貯まったPontaポイントは、au PAYカードの請求額の支払いやau PAY残高へのチャージのほか、au PAYマーケットでの買い物などに活用できます。

また、年会費無料であっても「海外旅行あんしん保険」や「お買物あんしん保険」などの付帯サービスが充実しており、旅行やショッピングを楽しみたい方におすすめです。

・入会時にあらかじめリボ5万円以下設定&翌月末までに3万円以上利用で2,000Pontaポイントプレゼント

- auポイントアップ店で使用すると通常の1%に加えて0.5%のポイントが付与

- 年会費無料で付帯サービスを活用

- au電気などに加入するとポイントが多く貰える

女性/30代/自営業/年収100~300万円/千葉県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:5/サービス対応:5

|

女性/30代/パート・アルバイト/年収100~300万円/大阪府

年会費:5/還元率(ポイント・マイル):4/付帯サービス:3/会員サイト・アプリ:4/サービス対応:4

|

女性/30代/会社員/年収100~300万円/茨城県

年会費:3/還元率(ポイント・マイル):3/付帯サービス:4/会員サイト・アプリ:5/サービス対応:4

|

女性/30代/会社員/年収300~500万円/茨城県

年会費:4/還元率(ポイント・マイル):3/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

2.JALカード navi

- 在学中は年会費が無料

- 特典航空券との交換が安い

- 普段の買い物でマイルが貯まる

| 年会費 | 在学期間中年会費無料 |

| ポイント還元率 | 1.0% |

| 付帯サービス | 特典航空券最大6割引/スカイメイトサービス/割引運賃の場合に区間マイルが100%貯まるツアープレミアム/JAL・JTA機内販売商品10%割引/国内空港店舗・空港免税店割引 |

| 国際ブランド | VISA/Mastercard/JCB |

| ランク | 一般 |

「JALカード navi」は18歳以上30歳未満の学生のみ作成可能なクレジットカードです。JALカードは基本的に年会費がかかりますが、JALカード naviなら在学中は年会費が無料。年会費分で相殺されることなくUQモバイルの支払いでマイルが貯まります。

マイルの有効期限も在学中なら無期限で、特典航空券を最大6割引で交換できるお得なサービスもあるため、学生のうちにマイルを貯めて旅行に行きたい方におすすめのカードです。

TOEICや実用英語技能検定など、JALカードが指定する外国語検定に合格することで得られるボーナスマイルや、卒業後にJAL普通カードへ移行すると継続ボーナスをもらえるなど、学生ならではのユニークなボーナスマイルサービスも豊富にあります。

- 家族でJALカードを持ち家族間のマイルを合算

- タクシーでも特約店を選ぶとマイルが貯まりやすい

- JALマイレージモールを経由して買い物をするとマイルが貯まりやすい

男性/10代(*18歳以上)/学生/年収100万円以下/大分県

年会費:5/還元率(ポイント・マイル):5/付帯サービス:5/会員サイト・アプリ:2/サービス対応:4

|

男性/40代/会社員/年収100~300万円/愛媛県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:5/サービス対応:4

|

女性/30代/学生/年収100万円以下/神奈川県

年会費:3/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:5

|

3.JCBカードW

- 一般的なJCBカードの2倍ポイントが貯まる

- 提携店ではポイントが最大10倍

- 安心安全のセキュリティーサービスが充実

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 0.10~5.50% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 付帯サービス | ショッピングガード保険/海外旅行傷害保険(利用付帯) |

| 国際ブランド | JCB |

| ランク | 一般 |

JCBカードWは、年会費が無料でJCBシリーズの中でも人気のカードです。一般的なJCBカードよりも2倍のポイントが付与されるため、お得にポイントを貯められ月々の支払いに割り当てできます。

貯まったポイントは、Amazonやセブンイレブン、スターバックスなどのWebサイトや店舗で使用可能です。還元率もそれぞれ上がります。また安心安全の補償サービスもついているので、覚えのない不正請求があった際に請求を取り消せる「JCBでeサービス」や、カードの紛失時には60日間遡り損害額を補償してくれます。

男性/30代/自営業/年収700~1,000万円/大阪府

年会費:5/還元率(ポイント・マイル):5/付帯サービス:5/会員サイト・アプリ:3/サービス対応:5

|

女性/40代/自由業/年収300~500万円/大阪府

年会費:5/還元率(ポイント・マイル):5/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

男性/30代/会社員/年収100~300万円/東京都

年会費:5/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:2/サービス対応:4

|

4.楽天カード

- UQモバイルの支払いで楽天ポイントが貯まる

- 還元率が高い

- 9つの種類から最適化したカードが選べる

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 1%(100円につき1ポイント) |

| 付帯サービス | 楽天ポイントあり/楽天Edy使用可能/ETCカード/家族カード/カード盗難保険/海外旅行保険 |

| 国際ブランド | American Express/Mastercard/VISA/JCB |

| ランク | 一般 |

普段から楽天市場や楽天トラベル、楽天銀行などの楽天のサービスを利用している方におすすめのカードです。100円で1ポイントと高いポイント還元率で、さらにポイントアップするイベントやサービスが充実しています。基本的に年会費は永年無料ですが、カードの種類によっては月々かかるものもあります。

カードの種類は9種類あるので、用途によって自分にぴったりのものを選びましょう。国際ブランドも充実しているので国内や海外での利用も安心です。

男性/40代/会社員/年収100~300万円/北海道

年会費:5/還元率(ポイント・マイル):5/付帯サービス:5/会員サイト・アプリ:5/サービス対応:3

|

男性/40代/会社員/年収300~500万円/大阪府

年会費:5/還元率(ポイント・マイル):5/付帯サービス:3/会員サイト・アプリ:5/サービス対応:3

|

女性/40代/会社員/年収300~500万円/岡山県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:3/会員サイト・アプリ:4/サービス対応:4

|

5.Tカード Prime

- 日曜日はどこでもポイント1.5%還元

- 全国のTSUTAYAでレンタル登録や更新料無料

- 優待サービス「J's コンシェル」で飲食店やサービスが割引

| 年会費 | 初年度無料 2年目以降:前年度1回以上の利用で無料、利用が無い場合1,375円(税込) |

| ポイント還元率 | 1.0% |

| 付帯サービス | カード盗難保険/国内旅行損害保険/海外旅行損害保険/ETCカード/優待サービス「J’s コンシェル」 |

| 国際ブランド | Mastercard |

| ランク | 一般 |

Tカード Primeは日曜日にポイント還元率が1.5倍になるのが魅力のクレジットカード。買い物は週末にまとめてすることで、他社をしのぐ高還元率カードとして利用できます。

UQモバイルの利用料金請求は曜日を選べないので1.5倍になるとは限りませんが、もともとの還元率が1.0%あるので普段使いのカードとしても最適です。たとえば「日曜日は外出することが多い」「週末にプチ旅行に行く」というような方はこのカードがあるとTポイントがどんどん貯まります。TSUTAYAユーザーなら会員カードの更新料が無料になるのも特徴です。

- 日曜日にまとめて買い物する

- 週末の旅行に持っていく

- TSUTAYAのレンタルカードとして利用する

男性/40代/会社員/年収300~500万円/愛知県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:5/サービス対応:4

|

男性/20代/会社員/年収500~700万円/東京都

年会費:5/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:5/サービス対応:4

|

男性/40代/会社員/年収300~500万円/北海道

年会費:4/還元率(ポイント・マイル):5/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

女性/30代/専業主婦(夫)/年収100万円以下/千葉県

年会費:3/還元率(ポイント・マイル):3/付帯サービス:4/会員サイト・アプリ:3/サービス対応:3

|

6.リクルートカード

- ポイント還元率が1.2%と高い

- リクルートサービスを利用するとさらにポイント還元率が上がる

- 安心の旅行傷害保険、ショッピング保険が付帯

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 1.2%還元(10,000円で120ポイント) |

| 付帯サービス | 国内・海外旅行損害保険/ショッピング保険 |

| 国際ブランド | Mastercard/VISA/JCB |

| ランク | 一般 |

リクルートカードは、ポイント還元率が1.2%と高いクレジットカードです。貯まったポイントはPontaポイントに交換し、全国のPontaカード提携ショップや、リクルート系列のじゃらん、HOT PEPPER BEAUTY、モンパレモールなど、多くのサービスで利用できます。

リクルート系列のサービスを利用すると、最大4.2%も還元。電子マネーチャージでも、100円ごとに1.2ポイント付与されるので、公共料金の支払い時に割安になります。利用付帯にはなりますが最高2,000万円(海外)の旅行傷害保険や、年間200万円のショッピング補償も安心です。

男性/20代/会社員/年収100~300万円/北海道

年会費:5/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:4/サービス対応:5

|

男性/30代/会社員/年収500~700万円/千葉県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

男性/30代/自営業/年収100~300万円/神奈川県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

7.三井住友カード(NL)

- ポイント最大7%還元とポイントがたまりやすい

- カードナンバーレスで悪用されない

- アプリと提携で月々の支払いを把握できる

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 0.5%(200円につき1ポイント) |

| 付帯サービス | 海外旅行傷害保険 |

| 国際ブランド | Mastercard/VISA |

| ランク | 一般 |

通常のクレジットカードには、カード番号が記載されていますが、三井住友カードは安全性を意識したナンバーレスになっています。今からカードを作ろうか迷っている方には、盗み取られる可能性がなく安心して利用できるのでおすすめです。

ポイント還元率は0.5%と平均的ですが、コンビニやマクドナルドなどの身近なお店で利用できます。セブンイレブン、ファミリーマート、ローソン、マクドナルドでは最大2%のポイント還元率。さらにこれらの店舗でVisaのタッチ決済、Mastercard®コンタクトレスを使うと最大7%の還元(※1)になります。

アプリとの連携で公共料金や支払いの管理が可能です。

※1

商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

iD、カードの差し込み、磁気取引は対象外です。

一部Visaのタッチ決済・Mastercard®️コンタクトレスが利用できない店舗があります。また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合があります。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合があります。

女性/20代/学生/年収100万円以下/東京都

年会費:5/還元率(ポイント・マイル):3/付帯サービス:3/会員サイト・アプリ:4/サービス対応:4

|

男性/40代/会社員/年収1,000~2,000万円/神奈川県

年会費:3/還元率(ポイント・マイル):5/付帯サービス:3/会員サイト・アプリ:4/サービス対応:3

|

男性/30代/会社員/年収500~700万円/神奈川県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:3/会員サイト・アプリ:3/サービス対応:3

|

8.イオンカードセレクト

- イオン系列店ではポイントが2倍なのでポイントを貯めやすい

- 毎月20日・30日はお客様感謝デーでイオン系列店の支払いが5%オフなのでお得

- 貯まったWAONポイントはdポイントやJALマイルに交換することも可能

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 付帯サービス | ETCカード/ショッピングセーフティ保険/カード盗難保障 |

| 国際ブランド | VISA/Mastercard/JCB |

| ランク | 一般 |

UQモバイルの毎月の料金支払いでWAONポイントを貯めたい方は、イオンカードセレクトがおすすめ。貯まったWAONポイントは電子マネーWAONの支払いに利用できるのはもちろん、雑貨などとの商品交換、dポイントやJALマイルと交換ができるなど使い道が豊富です。

また、イオンやマックスバリュなどのイオン系列店を利用すると、ポイントが1.0%にアップすることも魅力。さらに、毎月20日、30日はお客様感謝デーとして5%オフ特典も受けられるので、日用品の買い物でイオン系列店をよく利用する方はイオンカードセレクトを検討してみましょう。

男性/40代/会社員/年収500~700万円/埼玉県

年会費:5/還元率(ポイント・マイル):5/付帯サービス:5/会員サイト・アプリ:5/サービス対応:5

|

男性/40代/自営業/年収300~500万円/千葉県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:5/サービス対応:5

|

男性/20代/会社員/年収100~300万円/北海道

年会費:5/還元率(ポイント・マイル):5/付帯サービス:4/会員サイト・アプリ:4/サービス対応:5

|

男性/40代/会社員/年収500~700万円/広島県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:2/会員サイト・アプリ:4/サービス対応:4

|

9.dカード

- ポイント還元率が1.0%と高い

- 携帯料金をお支払う際のサービスが充実

- 貯まったポイントは様々なシーンで使える

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 1%(100円につき1ポイント) |

| 付帯サービス | dカードケータイ補償/お買い物安心保険/カード紛失・盗難補償 |

| 国際ブランド | Mastercard/VISA |

| ランク | 一般 |

ドコモから発行されているdカードは、初年度に最大1年間1万円のケータイ補償がついていたりと、携帯料金を支払う際に嬉しいサービスも充実しています。さらに、提携店舗では1.5%、ネットショッピング時には2.0%の高還元率になります。

貯まったポイントは、マツモトキヨシ、ENEOS、スターバックスやメルカリなどの幅広いシーンで利用できます。公共料金を支払う際に、電子マネーiDとして使うこともできるので便利です。

男性/40代/会社員/年収300~500万円/大分県

|

女性/20代/会社員/年収100~300万円/東京都

年会費:4/還元率(ポイント・マイル):4/付帯サービス:3/会員サイト・アプリ:4/サービス対応:4

|

男性/40代/自営業/年収500~700万円/東京都

年会費:5/還元率(ポイント・マイル):4/付帯サービス:3/会員サイト・アプリ:3/サービス対応:3

|

10.JCB CARD EXTAGE

ー引用元:JCB CARD EXTAGE公式サイト

- 入会後3ヵ月間はポイント3倍、以降は1.5倍

- 海外での利用にも適したカード

- 入会から5年経てばランクアップが可能

| 年会費 | 初年度:無料、2年目以降:3,300円 |

| ポイント還元率 | 0.50~5.00% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 付帯サービス | 国内・海外旅行傷害保険(利用付帯)/国内・海外航空機遅延保険/ショッピングガード保険 |

| 国際ブランド | JCB |

| ランク | ゴールド |

こちらもまた、JCBから発行されているカードで、初年度以降は年会費がかかりますが、その分特典も多いです。入会後3ヶ月間はポイントが倍増します。

さらに、海外での利用ではポイントが2倍になり、旅行障害補償の金額も最高5,00万円と、海外旅行や滞在時にも適したカードです。29歳までに申し込みが必須と、年齢制限がありますが、29歳以降も継続的に利用できます。入会から5年後には、審査が通ればJCBゴールド(ORIGINAL SERIES)に切り替えとなります。

男性/40代/会社員/年収500~700万円/広島県

年会費:5/還元率(ポイント・マイル):5/付帯サービス:5/会員サイト・アプリ:5/サービス対応:5

|

男性/40代/会社員/年収500~700万円/広島県

年会費:5/還元率(ポイント・マイル):5/付帯サービス:4/会員サイト・アプリ:4/サービス対応:5

|

男性/30代/会社員/年収500~700万円/千葉県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:5/サービス対応:4

|

11.PayPay(ペイペイ)カード

- UQモバイルの支払いでPayPayポイントが貯まる

- 年会費無料でポイント還元率が1.0%と高いのでポイントが貯めやすい

- Yahoo!ショッピングではポイント還元率が最大5%なのでさらにポイントが貯めやすい

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 付帯サービス | 家族カード/ETCカード(550円/1枚) |

| 国際ブランド | VISA/Mastercard/JCB |

| ランク | 一般 |

電子マネーアプリPayPayを日常的に利用しているなら、PayPayカードがおすすめ。UQモバイルの支払方法として登録すれば、毎月の携帯料金でPayPayポイントを貯められます。年会費無料でありながら、ポイント還元率は1.0%と高還元なところも魅力です。

また、ネットショッピングを利用する方は、Yahoo!ショッピングを利用してPayPayカードで支払うとポイント還元率が最大5%にアップするのでお得。5のつく日キャンペーンを活用すれば、毎月5日、15日、25日はポイントが+4%アップするのでさらにお得にポイントを貯められます。

- Yahoo!ショッピングではポイント最大5%

男性/30代/会社員/年収300~500万円/岐阜県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

男性/30代/会社員/年収300~500万円/島根県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:3/会員サイト・アプリ:3/サービス対応:3

|

女性/40代/会社員/年収100~300万円/兵庫県

年会費:4/還元率(ポイント・マイル):3/付帯サービス:3/会員サイト・アプリ:3/サービス対応:3

|

12.ライフカード

- ポイント倍増サービスが多い

- 海外旅行サポートも充実

- 最短3営業日で作れる

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 0.3〜0.6% |

| 付帯サービス | ETCカード/家族カード |

| 国際ブランド | Mastercard/VISA/JCB |

| ランク | 一般 |

ライフカードは、年会費は無料でETCカードや家族カードを発行しても費用はかかりません。中でも魅力は、入会初年度はポイントが1.5倍になり、誕生日月はポイント3倍、プレミアステージ到達でポイントが2倍になるなどと、ポイントアップのイベントが多いことです。利用金額に応じて、ポイントが貯まりやすくなる制度もあります。

オンラインから申し込みをすると最短3営業日程度で作成できるので、お急ぎの方におすすめの一枚です。

女性/30代/専業主婦(夫)/年収500~700万円/奈良県

年会費:5/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:5/サービス対応:5

|

男性/40代/会社員/年収300~500万円/大分県

年会費:5/還元率(ポイント・マイル):5/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

男性/30代/自営業/年収100~300万円/神奈川県

年会費:4/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

13.三菱UFJカード VIASOカード

- 年会費無料

- ポイントはオートキャッシュバック付き

- 海外旅行サービスも充実

| 年会費 | 初年度:無料、2年目以降:無料 |

| ポイント還元率 | 0.5%(1,000円につき5ポイント) |

| 付帯サービス | ETCカード/家族カード/ショッピング保険/海外旅行保険 |

| 国際ブランド | Mastercard |

| ランク | 一般 |

年会費無料の三菱UFJカード VIASOカードの最大の特徴は、手続き不要のオートキャッシュバックが付帯していることです。自動的にポイントを交換してくれるため、ポイントの交換忘れがなく、効率よく使いきれます。

ポイントの還元率は0.5%と平均的ですが、固定で支払い続ける公共料金などに自動オートキャッシュバックが利用できると、とても経済的で日々の出費を押さえられます。国際ブランドはMasterCardのみですが、他のカードと変わらず、保証がしっかりついているので、ショッピング時や海外旅行などでも安心して利用が可能です。

女性/40代/会社員/年収300~500万円/北海道

年会費:5/還元率(ポイント・マイル):4/付帯サービス:5/会員サイト・アプリ:4/サービス対応:4

|

男性/30代/会社員/年収500~700万円/東京都

年会費:4/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

男性/30代/会社員/年収300~500万円/大阪府

年会費:5/還元率(ポイント・マイル):3/付帯サービス:5/会員サイト・アプリ:4/サービス対応:3

|

14.オリコカード

ー引用元:Orico card公式サイト

- 還元率が高い

- 入会から半年間はオリコポイントの還元率が2倍になる

- iDとQUICPayの2種類の電子マネーが使える

| 年会費 | 初年度:無料、2年目以降:1,375円 |

| ポイント還元率 | 1%(100円につき1オリコポイント) |

| 付帯サービス | 紛失・盗難保証/トラベルサポート/オリコポイント/iD/QUICPay |

| 国際ブランド | Mastercard/JCB |

| ランク | 一般 |

楽天カード同様にオリコカードも還元率は常に1%以上で、高い還元率が特徴です。100円で1オリコポイントに交換できます。さらに入会後6ヵ月間は還元率が2%になるので、出費が多い時期に合わせて入会するとお得になります。

基本的にクレジットカードには、1種類の電子マネーしか搭載されていませんが、オリコカードではiDとQUICPayの2種類の電子マネーが利用できます。事前にチャージの必要もないので、支払い時にとても便利です。

- 公共料金の支払いでも還元率が変わらない

- ポイントをamazonギフトカードに交換しアマゾンプライムに利用

- オリコモールを経由して買い物をするとポイントアップ

男性/30代/会社員/年収300~500万円/青森県

年会費:5/還元率(ポイント・マイル):5/付帯サービス:3/会員サイト・アプリ:5/サービス対応:4

|

女性/40代/自由業/年収300~500万円/大阪府

年会費:5/還元率(ポイント・マイル):4/付帯サービス:4/会員サイト・アプリ:4/サービス対応:4

|

女性/20代/学生/年収100万円以下/東京都

年会費:3/還元率(ポイント・マイル):3/付帯サービス:4/会員サイト・アプリ:3/サービス対応:4

|

UQモバイル向けのクレジットカードを持つメリット

クレジットカードを発行するかどうか悩んでいる方に向けて、いくつかのメリットをご紹介します。

ポイントが貯まり、コストが削減できる

クレジットカードを持つ大きな利点の1つは、ポイントを貯めてさまざまな支払いに割引ができることです。UQモバイルはもちろんのこと、公共料金や普段から利用しているお店や商品の購入時に使用するだけで、支払い時にポイントが貯まり、出費全体のコストを削減できます。

中でも、リクルートカードは基本の還元率が1.2%と他のカードより高く、支払い先を問わずポイントが貯めやすいカードなのでおすすめ。

また、年会費無料のクレジットカードを選べば、余計なコストがかかることなくクレジットカードが保有できるのも魅力の1つです。

ポイント還元率が高く年会費無料のカード

クレジットカードによってさまざまなサービスを受けられる

ポイント還元率の高さだけではなく、クレジットカードには会社毎にさまざまな特典が付いています。イベント時にポイントが倍増したり、安心の保証制度や、カード会社と提携しているお店やECサイトでの特有サービスもあります。

例えばau Payカードは、ネットショッピングのau Payマーケットを利用すると最大16%のポイント還元を受けられるので、ネットショッピングを利用する方にはお得なサービスとなっています。

普段利用するお店や、頻繁にチェックしているECサイトを確認したうえで、自分自身にとってさらにお得なクレジットカードを選ぶことが重要です。

付帯サービスが充実しているカード

支払いが便利になる

クレジットカードに支払い方法を変えることの最大の魅力は、支払いがより便利になる点でしょう。「時間がない時にさっと支払いたい」「日々のお金の管理がしたい」という方にはおすすめです。iDやQuick Pay、Apple Pay、PayPayなどを利用すれば、指定された店舗やコンビニ、Web上にて支払いが簡単にできます。明細もWeb上に掲載されるので、日々お金の管理を見直す強い味方になってくれます。

また、PayPayカードであればPayPayに、au Payカードであればau Payに直接チャージが可能です。電子マネーを利用する際は、相性のいいクレジットカードを選ぶとよいでしょう。

電子マネー利用におすすめのカード

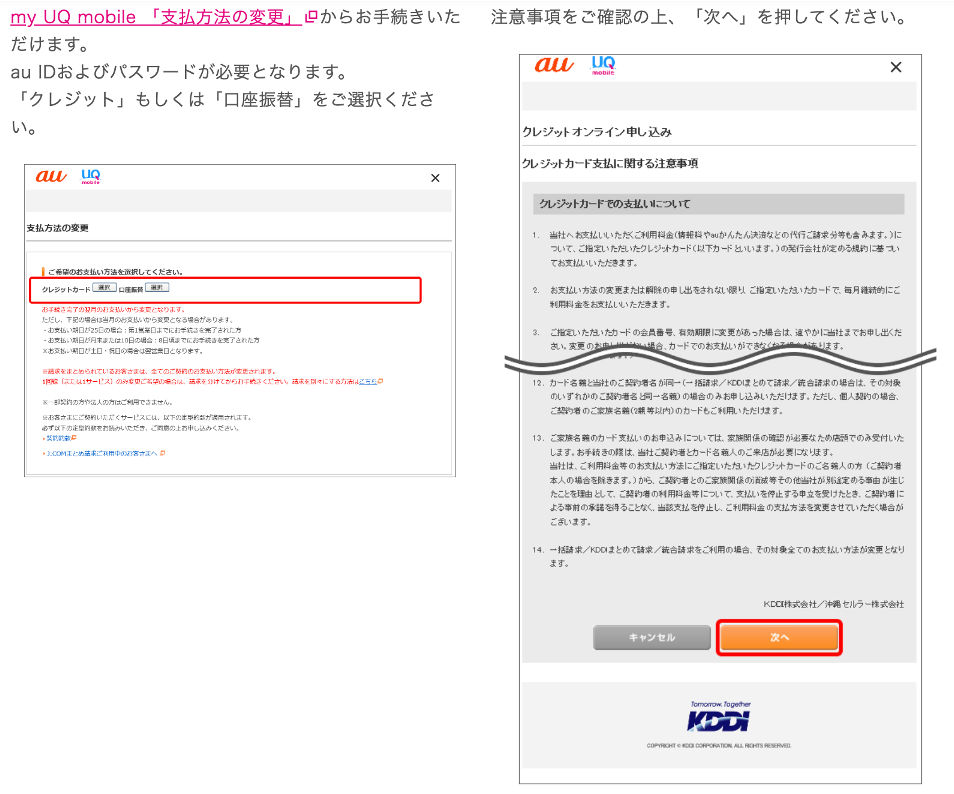

UQモバイルの登録クレジットカードを変更する方法

-

変更は「my UQ mobile」から手続き可能

-

VISA、MasterCardなど国内で発行されているカードであれば利用できる

-

デビットカードや海外発行のカードは利用不可

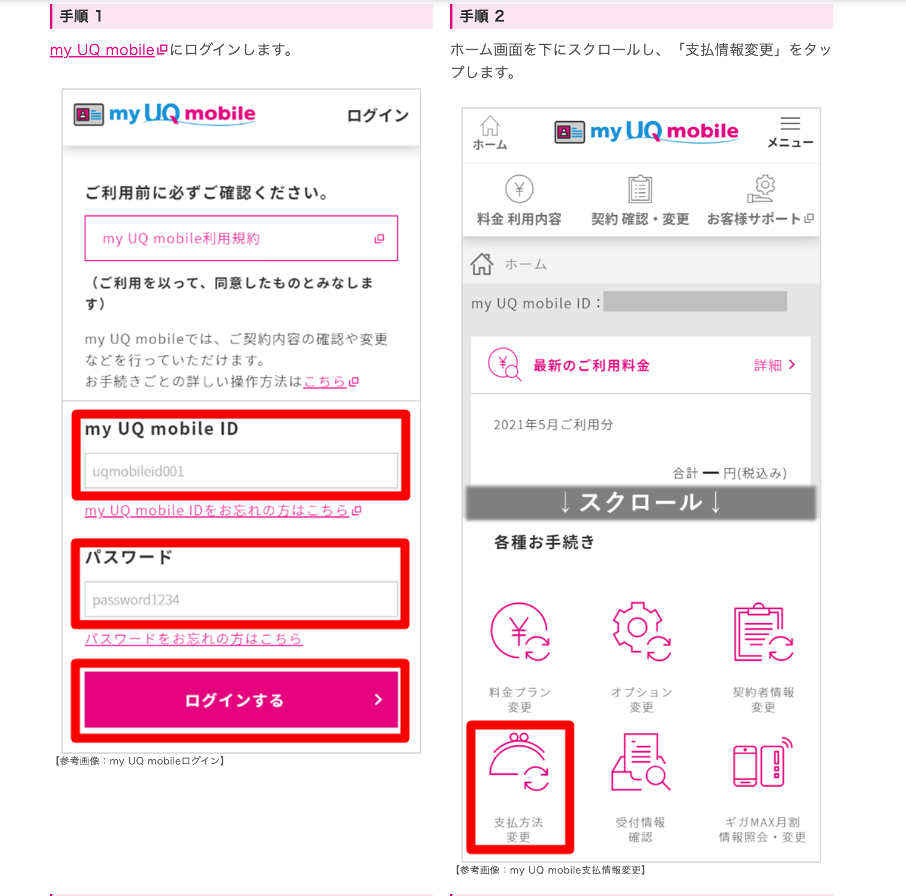

UQモバイルに登録しているクレジットカードを変更したい場合は「my UQ mobile」から手続きができます。「my UQ mobile」の「支払方法の変更」からクレジットカードを選択し、変更したいクレジットカードの情報を入力し、「次へ」を押下すると手続きが完了します。

利用できるクレジットカードはVISA、MasterCard、JCB、American Express、DINERSと国内で発行されているものであれば問題ありません。ただし、デビットカードや海外発行のカードは利用できないことがあるので注意してください。

5G対応料金プランの場合

- STEP.1my UQ mobileから「支払い方法変更」へ

- STEP.2クレジットカード情報入力

4GLTE対応プランの場合

- STEP.1my UQ mobileから「支払い方法変更」へ

- STEP.2クレジットカード情報の入力

UQモバイル向けのクレジットカードを追加作成するには?

現在持っているクレジットカードのほかにUQモバイル向けのクレジットカードを追加作成したい場合は、特徴や国際ブランドが異なるカードを選ぶと利用シーンが広がりメリットも大きくなります。コンビニやスーパーでの還元率が高いカードと空港や百貨店での特典が充実しているカードなど、特性が違うものがおすすめです。

また、引き落としは2枚とも同じ銀行口座の方が管理が楽になります。クレジットカードを2枚所持する際の選び方は以下の記事で解説しているので、あわせてご覧ください。

【2024年2月最新】2枚・3枚持ちにおすすめのクレジットカード16選|メイン・サブ最高の組み合わせも紹介【PR】

【2024年2月最新】2枚・3枚持ちにおすすめのクレジットカード16選|メイン・サブ最高の組み合わせも紹介【PR】

家族でUQモバイルを使う場合の注意点

UQモバイルでは、基本的に契約者名義のクレジットカードのみ登録できます。しかし、子どもが契約しているUQモバイルを親のカードで支払いたい場合など、家族のカードを利用したい方もいるでしょう。

もし家族名義のクレジットカードで登録をしたい場合、新規契約時にUQスポット、UQ mobile取扱店、au Style、au ショップ店頭のいずれかで手続きが必要です。

また、手続き時には家族である証明として、以下のいずれかの書類が必要になります。

- 戸籍謄本(発行から3ヶ月以内)

- 住民票 (族柄記載、発行から3ヶ月以内)

- 同性のパートナーシップを証明する書類

店頭ではなく公式サイトからの申込で登録するクレジットカードは、契約者名義のみとなるため注意しましょう。

また、クレジットカードによっては家族カードを利用する方法もあります。多くの家族カードは支払口座が本カードと同じになるので、UQモバイルの契約名義と同一の家族カードを作成すれば支払いをまとめることが可能です。

UQモバイル向けの年会費無料のクレジットカードに関するQ&A

審査基準や申し込み時の注意点など、UQモバイル向けの年会費無料のクレジットカードに関するよくある質問をまとめました。クレジットカードを発行する前に、しっかり確認しておきましょう。

- 年会費無料のカードは還元率が低くないか? カード会社によって0.5%から1%と還元率は異なります。大手のカード会社のでは1%のものも多いです。使いやすい特典や付帯サービスも確認しながら、自分にあった還元率のものを選びましょう。

- 年会費が無料のカードは通常のカードと比べて保証が少ないか? 基本的な保証は年会費無料のカードにもついています。ですが、年会費がかかるカードの方が補償金額が高いカード会社もあります。

- 年会費無料のカードは発行期間はどのぐらいか? 申し込みから到着までに早いもので5日から、時間がかかるものだと2週間程度です。クレジットカードを作るまでの期間は、不備や書類の追加などがある場合もあるため、余裕を持って提出するとよいでしょう。

さらに詳しく知りたい方はこちら

UQモバイルにおすすめのクレジットカードに関する選び方やよくある質問の他に、クレジットカードに関する情報をもっと詳しく知りたい方に向けて、決定版となる解説記事をご用意しました。

下記の記事では、クレジットカードの基礎知識をはじめ、人気のクレジットカードや初心者でもわかるカード選びのポイントについてさらに詳しく解説しています。どうぞお読みください。

まとめ

この記事ではUQモバイルにおすすめのクレジットカード14選を紹介しました。

とくに「au PAYカード」はUQモバイルと提携すると年会費が永年無料になり、UQモバイルの利用料でもポイントが貯まります。さらに、au Payマーケットでポイント還元が最大16%までアップと魅力が豊富なのでおすすめです。

もし、今回紹介したクレジットカードのどれかに魅力を感じたなら、ぜひこの機会にお申し込みを検討してみてはいかがでしょうか。

気になるものがあったら、ぜひ公式サイトにアクセスしてみてくださいね。

※この記事は2023年2月27日に調査・ライティングをした記事です。

※本記事の価格はすべて税込価格で表記しております。

- 本記事のクレジットカードの口コミは、ECナビClip!編集部独自にクラウドソーシングサービスを利用して収集したものです。そのなかから、事実確認がとれた信頼性の高い口コミのみを掲載しています。

- 調査期間:2023年2月

- 調査対象:対象クレジットカードを利用している、過去に利用実績がある方